Обзор

ИТ в банках 2010

Обязательная отчетность заставляет банки быть ИТ-активистами

В условном рейтинге наиболее востребованных BPM-приложений программные продукты для выпуска регуляторной отчетности продолжают занимать первые места. Плачевная ситуация с подготовкой обязательной отчетности требует именно инновационных решений в этой области.

Основная причина, по которой сегодня наблюдается рост интереса к приложениям для выпуска регуляторной отчетности – отметим, не только в России, но и во всем мире – это ужесточение требований органов надзора. Так, по мнению руководителей международных кредитных учреждений, а также тех, кто осуществляет надзор, регулирование или поддержку банковского сектора, в 2010 году третье место среди рисков, грозящих финансовому сектору, занимает риск избыточного регулирования1.

Минувшей осень в Питтсбурге "большая двадцатка" поставила цель завершить процесс сближения международных и национальных стандартов финансовой отчетности к середине 2011 года. Лидеры G-20 заявили, что международные структуры, занимающиеся финансовой отчетностью, должны удвоить свои усилия в этом направлении. Поэтому в ближайшие годы банкам следует ожидать того, что мировые органы регулирования и надзора будут продолжать требовать новые данные и пересматривать регуляционные требования, вынуждая банки работать над увеличением гибкости и мощности своих систем отчетности.

Без преувеличения можно сказать, что в нашей стране деятельность Банка России в последние годы явилась катализатором роста спроса на приложения для автоматизации подготовки отчетности. Таким образом требования регуляторов будут направлены в сторону, во-первых, более обширной отчетности, во-вторых, более частой обязательной отчетности, и наконец, отчетности, требующей анализа большого объема исторических данных.

Обязательная отчетность как зеркало банковской автоматизации

Как эти факторы отразились на ИТ-инфраструктуре банков? Сегодня окончательно оформились требования к ее целевой архитектуре, которая предназначена для удовлетворения растущих требований регуляторов в полном объеме. В ее основе – хранилище данных, которое позволяет накапливать исторические сведения и использовать одну и ту же финансовую информацию для управленческого анализа и подготовки различных видов отчетности, в том числе регуляторной2.

Примечательно, что до недавнего времени качество данных не всегда было в числе главных приоритетов финансовых организаций, поскольку даже наличие проблем в этой области не мешало банкам работать и получать прибыль. Ситуация существенно изменилась в последние годы - это связано с тем, что выполнение ужесточившихся регулятивных норм в сфере обязательной отчетности стало существенно зависеть от качества данных.

Так, по мнению работников финансовых учреждений Великобритании, сегодня инвестиции в данные главным образом связаны с необходимостью выполнения регуляторных требований. Кроме того, в ближайшие 5 лет следует ожидать ужесточения требований органов банковского регулирования в первую очередь по вопросу качества и безопасности данных3.

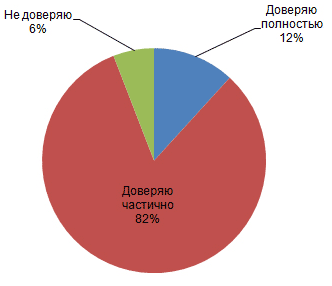

Проблема качества не менее остро стоит и в России: как показал опрос банковских ИT-специалистов, который провела компания Intersoft Lab летом 2010 года, большинство банков не уверены в достоверности данных, которые поступают из основных операционных источников информации: Microsoft Excel и автоматизированных банковских систем. Так, 82% опрошенных отметили, что они доверяют этим данным лишь частично.

Уровень доверия российских банков к данным, находящимся в операционных источниках

Источник: IntersoftLab, 2010

Эти результаты еще раз доказывают, что подготовка обязательной отчетности остается для банков тяжкой повинностью. И, как любая задача, острота которой только нарастает, требует инновационного решения.

Полигон инноваций?

Один из примеров инновационного решения для сегмента обязательной отчетности - хранилище данных.

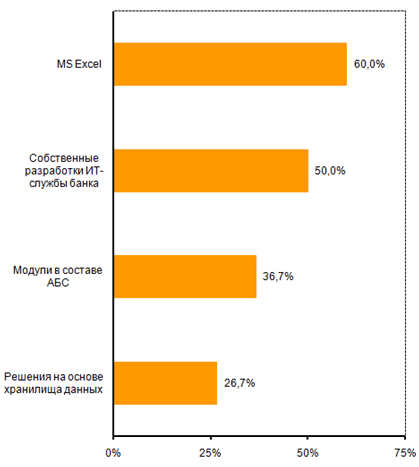

Действительно, как показал опрос банковских бухгалтеров, о котором говорилось выше, для расчета обязательных нормативов – одной из актуальнейших на сегодняшний день задач в области подготовки отчетности – большинство из них по-прежнему используют Microsoft Excel (60%), а хранилища данных – в самую последнюю очередь.

Текущее состояние автоматизации расчета нормативов в российских банках

Источник: IntersoftLab, 2010

Именно поэтому, несмотря на зрелость технологии хранилища данных, автоматизацию выпуска регуляторной отчетности на ее основе все еще можно и нужно относить к инновационному подходу.

Решение проблемы качества данных в исходных системах, которая сегодня стоит остро для всех банков, как российских, так и зарубежных, также может быть источником инноваций.

Как отмечают аналитики исследовательской компании TowerGroup, область специализации которой банковский ИТ, в ближайшем будущем учетные системы банков окажутся не готовы к выпуску более обширной и частой обязательной отчетности4. Причем неудовлетворенность банков не ограничится только "Главной книгой", выявится, что и другие модули, связанные с этим приложением: "Основные средства", "Дебиторская или Кредиторская задолженность" - не адекватны по полноте и качеству данных.

Российские разработчики знают об этом не понаслышке: помимо ошибок в данных первичного учета (например, неправильное отнесение договора к счету, некорректно начисленные резервы), а также несогласованности НСИ и дублирования данных в разных учетных модулях, серьезной проблемой является недостаточность данных. Так, очень часто в АБС не вводят все атрибуты счетов, сделок и клиентов, необходимые для подготовки отчетности, например, полные реквизиты физических лиц, группы риска для клиентов и пр.

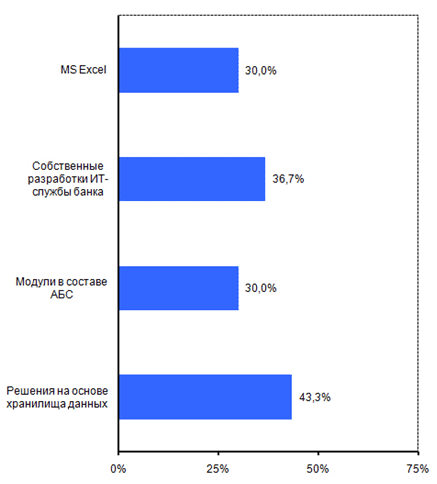

Планы применения средств автоматизации расчета нормативов в российских банках

Источник: IntersoftLab, 2010

Устранить значительную часть перечисленных проблем можно с помощью специальных инструментов для обеспечения качества данных, предназначенных для оценки, очистки, стандартизации, обогащения и устранения дублирования данных. Использование таких инструментов в связке с интеграционной платформой, несомненно, также можно считать инновационным подходом.

В заключение отметим, что почти половина банковских бухгалтеров (43,3%), об опросе которых упоминалось выше, планирует применять для расчета нормативов хранилища данных. Таким образом, можно прогнозировать, что очень скоро с полигона инноваций решения для подготовки отчетности на основе хранилища данных выйдут в банковскую практику.

1 Centre for the Study of Financial Innovation. Banking Banana Skins 2010. After the ‘quake. The CSFI survey of bank risk in association with PricewaterhouseCoopers. February 2010. 2 Chartis Research. Risk and Finance Integration. Leading Practices and Systems. December 2009. 3 DataFlux Financial Services Sector Research. March 2009. 4 TowerGroup. General Ledger Systems in the Age of Resurgent Regulatory Reporting: Time for a Change. August 17, 2009.